Надо понимать, что курс евро к рублю зависит от двух вещей: от курса евро по отношению к доллару и от стоимости бивалютной корзины.

Стоимость бивалютной корзины - это, по сути, “сила” рубля. Чем дороже корзина, тем слабее рубль.

Курс евро по отношению к доллару сейчас в первой мере зависит от решения долговых вопросов в Греции и Италии.

Суммарный долг Греции равен примерно 360 млрд евро. Долг Италии - 1.9 трлн евро. Но ситуация в Греции намного хуже, потому что Греция не способна в данный момент обслуживать свой долг. У Греции слишком большой дефицит бюджета, а размеры долга достигли громадных в текущей ситуации для страны величин. И Греция сама не справится с решением экономических проблем. Это понятно всем. Именно поэтому Греции получить новые кредиты нереально. И платить по старым кредитам грекам тоже нечем. Все ждут решения Евросоюза. Без помощи ЕС и МВФ Греции “не выжить”. И греки уже договорились о списании части долга (порядка 100 млрд евро) и о получении очередного транша. А затем экс-премьер-министр Греции Папандреу внезапно объявил о проведении в стране референдума о необходимости получения помощи от Евросоюза. Чем он руководствовался в этот момент, сложно сказать. Пытался заработать политических очков? Но добился он этим только того, что часть членов его партии отвернулись от него, а представители ЕС сказали, что до референдума денег Греции не дадут.

Инвесторам надоела эта неопределенность. Они начали от греха подальше сбрасывать итальянские облигации.

В результате демарш Папандреу привел:

1. К созданию коалиционного правительства в Греции.

2. Заявлению, что референдума в Греции не будет.

3. К уходу с поста премьер-министра Италии Сильвио Берлускони. Снежный ком захватил и его. Выбору нового правительства в Италии.

Денег Греции не получила до сих пор.

Евро обвалился к доллару с 1.42 до 1.35.

Чего ждать дальше? Что будет с евро? Каким будет курс евро по отношению к рублю?

Рассмотрим несколько вариантов развития событий.

Наиболее реальный

Греция в следующем месяце получает транш от ЕС и МВФ. Рынки немного успокаиваются. Но их уже не успокоить так, как они могли успокоиться, если бы не было “выкрутаса” Папандреу.

Это приведет в первую очередь к укреплению рубля. Стабилизация рынков вернет часть средств в развивающиеся страны. У России большая разница в процентных ставках с Европой и США. Плюс стабильный приток нефтедолларов в страну. Все это приведет к снижению бивалютной корзины до 35 рублей в краткосрочной перспективе и до 33.5-34 в следующем году.

Что до евро, то оно укрепиться по отношению к доллару, но незначительно. Я не думаю, что пара евро-доллар уйдет выше 1.40. Рынки считают вариант, при котором Греция остается в ЕС, основным, поэтому реакция не будет сильной. После Греции игроки будут поднимать итальянский вопрос, португальский.

Странам с высокой долговой нагрузкой и дефицитом бюджета выгодно слабое евро. Для Европы в идеале евро должно подешеветь к доллару до 1.20 - ниже практически нереально. Но и Америке нужен слабый доллар. И положение в США тоже далеко от идеала. Громадный дефицит бюджета, стремительно растущий долг.

Да, инвесторы по-прежнему считают американские облигации одними из самых надежных. Именно в них постоянно происходит бегство. А это поддержка доллару.

Наш прогноз курса евро на лето 2012 года - 40.00-40.50.

Пессимистичный

Правительство Греции не договаривается с ЕС. Греция не получает денег. Выходит из Евросоюза. Доходность итальянских облигаций взлетает выше 10 %. Начинается обвал на рынках. Выход из рискованных активов. Рубль полетит одним из первых. При таком сценарии лучше всего хранить деньги в долларах США (лучший вариант), китайских юанях, швейцарском франке (ЦБ Швейцарии не сможет удержать курс франка от резкого роста).

Бивалютная корзина достигнет 40 рублей. В России на носу выборы в парламент, а затем выборы президента. Упасть рублю в такой момент сильно не дадут. ЦБ РФ придется держаться. Хотя в первые дни доллар все равно будет прибавлять по рублю и больше.

При таком сценарии евро по отношению к рублю не упадет. Парадокс? Нет. Рубль просто упадет сильнее, чем евро. Доллар будет стоить больше 35 рублей (не исключаю варианта, при котором доллар дойдет до 40 рублей, а затем снизится).

Пара евро-доллар снизится до 1.2-1.25 (минимум, думаю, будет на уровне 1.15).

Наш прогноз курса евро на лето 2012 года - 44.00-45.00.

Оптимистичный

А его нет.

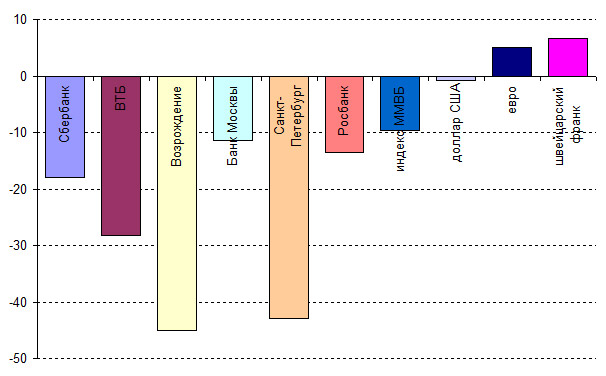

Посмотреть динамику курса евро по отношению к рублю с 2006 года